<免責事項>

本記事は私の個人的な体験に基づくもので、投資助言を目的としたものではありません。WealthNaviの詳細や最新情報は公式サイトでご確認ください。過去の運用実績は将来の成果を保証するものではありません。投資は自己責任でお願いします。

ロボアドバイザーの代表格、WealthNavi(ウェルスナビ)。

名前を聞いたことはあるけれど… 実際、どうなの?設定は難しい?手数料が高いと聞くけど?…などなど、気になっている方もいるのではないでしょうか。

この記事では、私が実際に2020年に20万円を一括投資した体験をもとに、 WealthNaviの魅力・メリット・デメリットについて解説します。

WealthNaviとの出逢い

コロナ禍の2020年春、時間を持て余していた私は投資に興味を持ち始めました。

実家への帰省中に母がWealthNaviを使っているという話を聞き、なんとなく口座を開設、お試し感覚で20万円を入金しました。

その後改めて投資について勉強するうちに、まずは非課税のNISAを有効活用すべきと知り、楽天証券でつみたてNISAをスタート。

以来ずっとNISA優先だったので、WealthNaviへの追加投資はせず、初回入金の20万円をそのままほったらかしにしてきました。

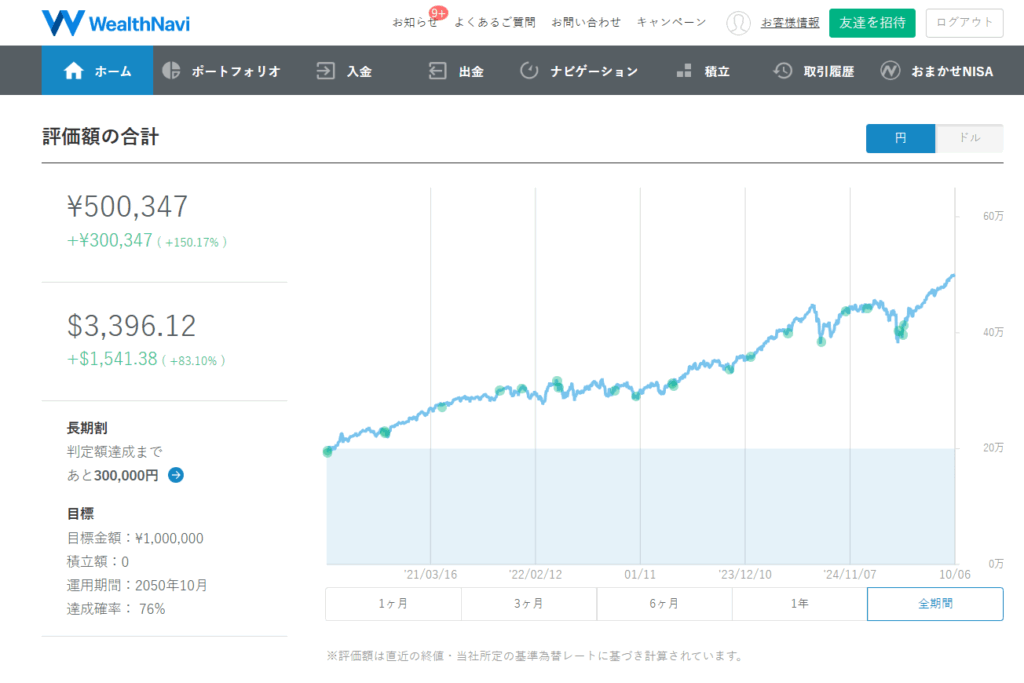

あれから5年半が経過した2025年10現在、運用残高は50万円を超えています。+150%です。

コロナショック直後の2020年4月に始めたというタイミングの良さもあるのかもしれませんが、完全放置でこれだけの結果になったことに正直驚いています。なぜ、20万円でなく200万円を投資しておかなかったのかと…

今、改めてWealthNaviを投資対象としてどう考えるか、振り返ってみたいと思います。

WealthNaviの概要

WealthNaviは、ロボアドバイザーによる全自動の資産運用サービスです。概要は以下の通り。

サービス内容

ユーザーのリスク許容度(5段階)に応じ、米国株・日欧株・新興国株・債券・金・不動産などに分散投資。自動リバランスで資産配分を最適化してくれます。

新NISA対応、自動税最適化機能(DeTAX)あり。

最低投資額

1万円から運用可能。積立も1万円/月から。

手数料

通常は運用資産の1%(税込1.1%)、NISA口座ではもう少し安くなる場合があります。3000万円を超える部分については0.5%(税込0.55%)です。

出入金手数料、口座管理手数料、売買手数料、為替手数料は0円です。

実績

2025年7月時点で運用資産1.5兆円超、ユーザー45万人超、ロボアドとしては国内No.1のサービスです。

詳しくはWealthNavi公式サイトで確認できます。

私の状況 – NISAとの棲み分け

私の投資の目的は、非課税で配当金を受け取れるしくみをつくり、将来的にそれを生活の足しにすること!

これは私の投資の目的であるとともに当ブログのテーマでもあるのですが、残念ながらWealthNaviでは実現できません(WealthNaviの場合、売却して資産を取り崩す必要があるため)。

よって、私の投資の軸は、楽天証券での新NISAです。私自身はWealthNaviの「おまかせNISA」を使う予定はありません。そのため現在もこれからもWealthNaviは特定口座での運用となり、利益に約20%の税金がかかる点は頭に入れておく必要があります。

一方でこれからNISAを始めるという方、またいわゆる「配当金生活」を目的としない方であれば、WealthNaviの「おまかせNISA」はNISAの開始・移行先候補の一つとなるでしょう。

あるいは、NISA枠を使い切ってまだなお投資資金が余っているという方も、余剰資金の運用先として検討してみる価値はあると思います。

私の場合、現在NISAの年間投資枠(成長投資枠360万円、つみたて投資枠120万円)は使い切れておらず、使い切れる見込みも今のところありません…

NISAの投資枠にまだまだ余裕がある状況で、課税口座となるWealthNaviに投資すべきかどうかは悩みどころ。

それでもWealthNaviが気になるのは、次のようなメリットがあるからです。

WealthNaviのメリット

WealthNaviには、以下のメリットがあります。

運用は完全おまかせ

WealthNaviの運用は完全自動です。初回設定と入金以外、この5年半で私がWealthNaviに使った時間はゼロ。

それできちんと結果を出してくれているのですから、特に忙しい人にとってはありがたいサービスだと思います。

幅広い分散投資が可能

株式だけでなく債券、金、不動産にも自動で分散投資が可能です。

この数年間、株式市場の暴落が起こる度にiDeCoとNISA口座(全世界株式)の運用額の目減りには肝を冷やしてきました。その際WealthNaviの運用残高減がそれほどでもないと感じたのは、この分散投資のお陰だったのでしょうか。

自動リバランス

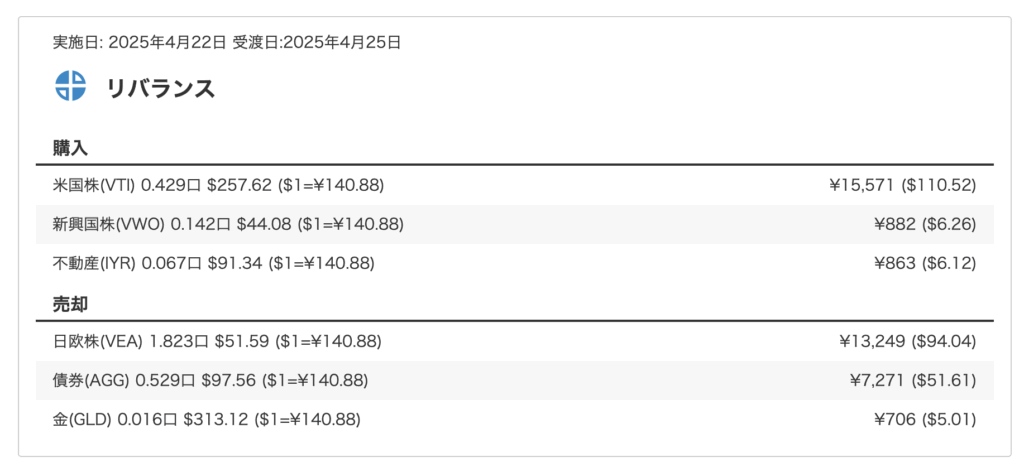

WealthNaviでは、原則として半年ごとにポートフォリオを最適な状態に調整してくれます。 リバランスは自動で行われ、手数料はかかりません。

取引履歴を確認したところ、私の場合、毎年4月と10月に自動リバランスが行われていました。

この内容を見て思うのは、自分にはできない判断だなぁということです。

値上がりした資産を売却して、値下がりした資産を買う… 長期的に見ればそれが正しいことは理解できるのですが、実際に人間がやってしまうのは、その逆だったりするんですよね。

半年に1回、自動でリバランスしてくれるこの機能は、正直かなり魅力的だと思います。

リバランスとは何ですか。どのようなメリットがありますか?| WealthNavi

自動税最適化(DeTAX)

DeTAXは、税負担を自動最適化する機能です。

マイナス銘柄の売却により「損」を確定させ、すでに実現している「利益」と相殺。その年の利益を圧縮し、税負担を翌年以降に繰り延べます。

詳細は公式サイトをご確認ください。

DeTAX(デタックス)について教えてください| WealthNavi

新NISA対応

私自身は使っていませんが、非課税で運用したい人にはNISAでの利用も可能です。

これらの点は、投資初心者や時間をかけたくない人に特に向いていると感じます。

WealthNaviのデメリット

一方で、デメリットとしては次の点が挙げられます。

手数料の高さ:年率1.1%(税込)

インデックスファンド(例:eMAXIS Slimの0.1%前後)に比べると、高い手数料はやはり気になります。

投資対象が異なるため単純比較はできませんが… 長期運用ではこの差が響く可能性もあります。

短期運用には不向き

WealthNaviは、じっくりと長い時間をかけてコツコツと資産を育てるためのサービスです。

公式でも「長期・積立・分散」が推奨されており、短期で利益を狙う人には戦略的に合いません。

元本割れの可能性

どんな投資にも共通ですが、元本割れの可能性はゼロではありません。

手数料は特に意識すべき点で、NISAでの低コスト運用と比べると慎重に考える必要があります。

超・個人的に感じているWealthNaviの価値

これは私の超・個人的な感覚なので、賛同してもらえるか分かりませんが…

WealthNaviを使っていて良かったのが、「お金を自分の目に触れないところに隠しておける」感覚です。

メイン口座である楽天証券(NISA)には、どうしても頻繁にログインして残高をチェックしてしまいます。運用残高が増えていれば喜び、減っていればドキドキし… Xでインフルエンサーのポストを見てイナゴしてみたり、暴落のタイミングでは何か買い増しできるものはないかと探し回ったり…。

その点、WealthNaviは基本的にすることがない。残高をチェックしたところで、それが増えていようが減っていようが、ユーザーにできることはないのです。

することがないから、面白くなくて、ログインすらしなくなる。私はモバイルアプリもアンインストールしてしまいました。笑

そのまま5年半、完全放置です。それでもプラス150%の結果を出してくれました。

「自分の目に触れないところにお金を隠しておく」(そしてガチャガチャ触らない)というのは、資産形成において大事なポイントなのかもしれません。

完全自動で運用してくれるWealthNaviになら、安心して「放置」が可能です。

今後の選択肢

さて、それでは今後の運用をどうするか。今のところ、次のようなパターンが考えられます。

✅全額解約してNISAへ:非課税メリットを最大化するため、WealthNaviの資金を楽天証券のNISAに振り向ける

✅月1万円の積立を開始:少額から再開し、様子を見る

✅スポットで追加入金:まとまった資金を追加で入れる(ただしタイミングによってはパフォーマンスが悪くなる可能性がある)

✅一部取り崩しつつ運用継続:一部をNISAに回し、残りはWealthNaviで運用を継続。また増えたらその分を取り崩す(ただしそれができるほど現時点での運用額は大きくない)

✅このまま放置を継続:現状の約50万円をそのまま運用し続ける

おわりに

今後の運用については、正直まだ迷っています。

投資の軸は、楽天証券のNISAに置く方針に変わりはありません。ただWealthNaviの全自動運用や分散投資のメリットも捨てがたく、月1万円の積立を始めるか、このまま放置するかが今のところ有力な選択肢です。

WealthNaviについて調べてみると、「手数料が高い」ことを理由に批判する記事・口コミをよく見かけます。手数料が心配で、利用を迷っている方も多いかもしれません。

ただ、いくら手数料が低くても利益がなければ良い投資とはいえないし、他と比較して割高な手数料だったとしても、その分パフォーマンスが良ければ文句はないのではないでしょうか?

興味を持たれた方は、ぜひWealthNaviの公式サイトで詳細を確認してみてください。